Was ist der VWAP Indikator?

Die Abkürzung VWAP steht für Volume Weighted Average Price (deutsch: volumengewichteter Durchschnittspreis). Der VWAP ist ein Indikator, der den kumulierten Durchschnittspreis eines Finanzinstruments während eines Handelstages anzeigt.

Im Gegensatz zu vielen anderen Durchschnittspreis-Indikatoren wird der VWAP nicht nur anhand der Zeit berechnet, sondern vor allem auch anhand des gehandelten Volumens. Dadurch wird gewährleistet, dass der Indikator nicht allein von wenigen großen Transaktionen beeinflusst wird, sondern das Volumen in Relation zum gehandelten Volumen gesetzt wird. Der VWAP startet zu Beginn eines jeden Handelstages neu.

VWAP Indikator im Chart

Wie wird der VWAP berechnet?

Ohne ins mathematische Detail zu gehen, wird der VWAP berechnet, indem das Volumen jedes einzelnen Trades mit dem entsprechenden Kurs multipliziert und die Summe dieser Produkte durch die Summe aller gehandelten Volumina geteilt wird.

VWAP = ∑ (Anzahl der gekauften Aktien * Preis) / Gesamtanzahl gekaufter Aktien

Das folgende Beispiel soll die Berechnung und Interpretation des VWAPs verdeutlichen.

-

Person 1 kauft zur Markteröffnung 100 Aktien zu je $10. Diese Werte in die obige Formel eingesetzt, ergibt einen VWAP-Wert von $10.

VWAP = (100 x $10) / 100 VWAP = $10.00 -

Person 2 kauft anschließend 300 Aktien zum Preis von je $8. Zur Berechnung des VWAPs für die zweite Person muss zwingend die Transaktion der ersten Person ebenfalls berücksichtigt werden. Daher ergibt sich folgende Berechnung mit einem abschließenden Wert von $8.50.

VWAP = ($1000 + $2400) / (100 + 300) VWAP = $8.50 -

Eine dritte Person kauft abschließend 200 Aktien zum Preis von je $11, was einen Wert von $9.33 ergibt. Zur Berechnung des VWAPs für die dritte Person müssen die Werte der vorherigen Transaktionen ebenfalls berücksichtigt werden, da es sich bei der Berechnung des VWAP Indikators um eine kumulative Berechnungsmethode handelt.

VWAP = ($1000 + $2400 + $2200) / (100 + 300 + 200) VWAP = $9.33

Die Berechnung des VWAPs beginnt beim ersten Datenpunkt des Tages, unabhängig davon, ob es sich um einen 1-Minuten-Chart, 30-Minuten-Chart, Tageschart oder eine andere Zeitebene handelt, und setzt sich mit jedem weiteren Datenpunkt fort. Je mehr Volumen auf einem bestimmten Kursniveau gehandelt wird, desto größer ist die Gewichtung (und der Einfluss) dieses Kurses auf den VWAP. Ähnlich verhält es sich mit der Zeitebene: Je größer die verwendete Zeitebene ist, desto weniger Einfluss hat jede neue Transaktion auf die Gewichtung des VWAPs.

Die Geschichte des VWAPs

Der VWAP wurde erstmals im März 1988 in dem Artikel The Total Cost of Transactions on the NYSE von Stephen Berkowitz, Dennis Logue und Eugene Noser Jr. im Journal of Finance erwähnt. In diesem Artikel wurde festgestellt, dass der volumengewichtete Durchschnittspreis an einem beliebigen Tag eine faire Ausführung für einen naiven Trader darstellt. Dieser Artikel war der Auslöser für die Untersuchung, Analyse und Implementierung von VWAP-Strategien, die bis heute weiterentwickelt werden.

Ursprünglich diente der VWAP als Maßstab, um festzustellen, ob institutionelle Kunden von Brokern eine faire Ausführung für den Kauf oder Verkauf von Aktien erhalten haben. Anhand der Differenz zwischen dem VWAP und dem vom Broker gemeldeten Preis konnte der Kunde objektiv beurteilen, ob der Broker seinen Auftrag "gut erledigt" hat oder nicht.

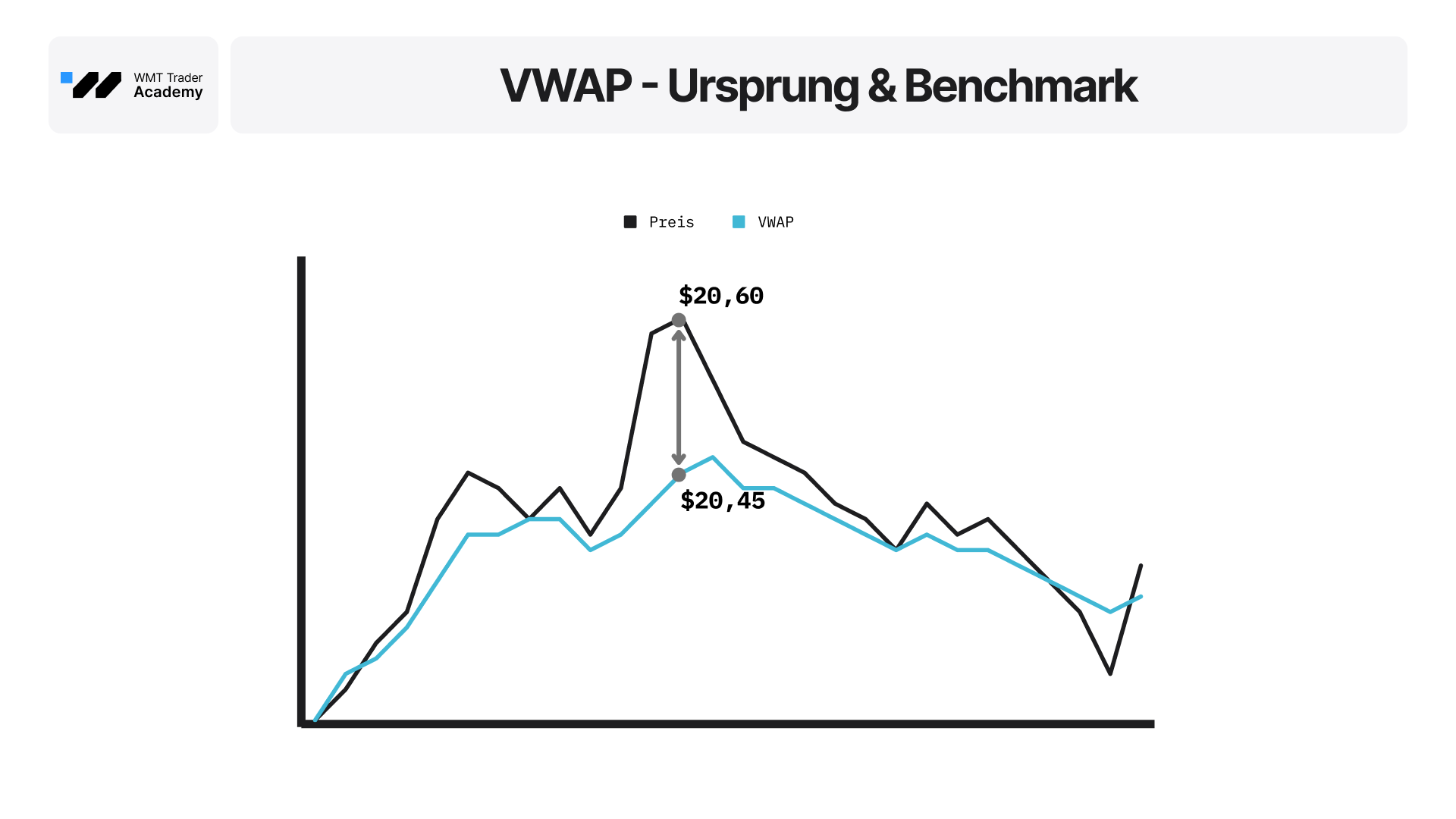

Der VWAP als Benchmark-Preis

Wenn der Broker beispielsweise 2 Millionen Aktien zu einem durchschnittlichen Preis von $20,45 gekauft hat und der VWAP während dieser Zeit bei $20,60 lag, kann der Kunde zufrieden sein. Denn das bedeutet, dass er $0,15 pro Aktie weniger als den durchschnittlichen Transaktionspreis bezahlt hat.

Wenn der Auftrag jedoch bei einem Preis von $20,80 ausgeführt wurde, während der VWAP bei $20,60 lag, hat der Broker seine Aufgabe für den Kunden nicht gut erfüllt. Niemand möchte mehr bezahlen als der Preis, den ein "naiver" Trader erwarten würde.

Kunden vergeben verständlicherweise mehr Aufträge an Broker, die konsequent gute Leistungen erbringen, was wiederum zu höheren Einnahmen für die Broker führt. Daher stehen die Ziele des Brokers und die seiner Kunden im Einklang.

Der Großteil der institutionellen Aktivitäten heutzutage stammt aus algorithmischen VWAP-Aufträgen. Bei diesen Aufträgen wird versucht, einen Kauf- oder Verkaufspreis zu erzielen, der so nah wie möglich am VWAP liegt. Im Idealfall soll der VWAP-Preis sogar übertroffen werden.

Die meisten Broker bieten ihren Kunden sogar einen "garantierten VWAP"-Preis für ihre Aufträge an. Dadurch wird die Bedeutung des VWAPs und des AVWAPs weiter gestärkt.

VWAP als Benchmark: Vergleich zwischen dem Preis und dem VWAP

Die Rolle des Volumens

Da große institutionelle Aufträge selten in nur einer einzelnen Transaktion gekauft oder verkauft werden, besteht das eigentliche Ziel bei der Ausführung eines großen VWAP-Auftrags darin, ausreichende Liquidität zu erhalten.

Das Hauptziel der Institutionen besteht darin, den Auftrag innerhalb der zugewiesenen Zeit mit minimaler Marktstörung (Market Impact Cost) auszuführen. Es kann sich zum Beispiel um einen großen Fonds handeln, der über einen Monat oder einen längeren Zeitraum Millionen von Aktien kauft, oder um einen Verkaufsauftrag von 250.000 Aktien zwischen 12 und 16 Uhr. Die Richtung des Marktes spielt für die VWAP-Algorithmen keine Rolle, da sie vor allem proportional zum Volumen über den Zeitraum hinweg agieren möchten, um den Auftrag vollständig auszuführen und dabei den Markt so wenig wie möglich zu beeinflussen.

Trading-Grundlagen in 5 Tagen

Bedeutung des VWAP Indikators für das Trading

Der VWAP Indikator spielt für institutionelle Anleger eine wesentliche Rolle. Der Grund dafür liegt in den täglichen Aufgaben dieser Institutionen. Stell dir einfach vor, dass eine Institution, etwa eine große Bank, den Auftrag bekommt, 10 Millionen Aktien von Apple zu kaufen. Man könnte jetzt meinen, dabei handelt es sich um eine sehr triviale Angelegenheit: Der verantwortliche Trader der Bank muss nur die entsprechenden Daten in ein Programm eingeben und bestätigen. Doch so einfach ist es in der Praxis nicht. Denn auch die Trader der großen Banken werden an Effizienzmaßstäben gemessen. Und genau dafür wird in der Regel der VWAP als Maßstab verwendet.

Liegt der Kaufpreis des Trades unterhalb des VWAPs, wird die Transaktion positiv bewertet. Liegt der Kaufpreis hingegen oberhalb des VWAPs, wird die Transaktion negativ bewertet. Oft erhalten die Trader auch monetäre Belohnungen, wenn sie die Aufträge effizient ausgeführt haben. Die Logik dahinter ist klar: Wenn der Kaufpreis unterhalb des VWAPs liegt, bedeutet dies, dass die gewichtete Mehrheit aller anderen Marktteilnehmer einen höheren Durchschnittspreis haben. Durch den niedrigeren Preis hat man also einen strategischen Vorteil. Genau gegensätzlich verhält sich das, wenn der Kaufpreis hingegen oberhalb des VWAPs liegt: Dann ist der Kaufpreis höher als der Durchschnittspreis der Mehrheit, was als strategischer Nachteil zu werten ist.

Die Rolle der Algorithmen im Zusammenhang mit VWAP und dem Markt im Allgemeinen

Oft ist bei der Börse die Rede von "Algos". Darunter werden automatisierte Kauf- und Verkaufsprogramme, die von großen Institutionen eingesetzt werden, verstanden. Trading-Unternehmen streben danach, Leistung und Gewinnspannen zu maximieren und effizient zu handeln. Um diese Effizienz auf den Märkten zu erreichen, werden computergestützte Modelle entwickelt, die in bestimmten Parametern effizienter sind als menschliche Trader.

Der Handel kann für Menschen mühsam sein, aber Computer können Aufträge aktualisieren oder ändern, ohne menschliches Eingreifen. Bei der Ausführung eines einzelnen großen Auftrags eines institutionellen Kunden können Hunderte von Einzelaufträgen erforderlich sein. Computer werden nicht müde und die Algorithmen erledigen ihre Aufgaben fehlerfrei, wie programmiert.

Was sind Market Impact Costs?

Market Impact Costs beziehen sich auf die Auswirkungen, die ein großer Marktteilnehmer auf den Preis eines Vermögenswerts hat, den er kauft oder verkauft.

Wenn zum Beispiel eine Aktie im Durchschnitt eine Million Mal pro Tag gehandelt wird und ein Käufer oder Verkäufer versucht, eine große Anzahl von Aktien zu kaufen oder zu verkaufen, wird dies voraussichtlich den Aktienkurs beeinflussen. Insbesondere dann, wenn diese Transaktionen einen großen Anteil am durchschnittlichen täglichen Handelsvolumen ausmacht.

Der Druck, den ein Kaufauftrag auf das Gleichgewicht von Angebot und Nachfrage ausübt, kann zu einer negativen Kursbewegung führen, die den Käufer dazu zwingt, zu einem höheren Preis als beabsichtigt zu kaufen. In solchen Situationen befindet sich der Käufer in einer Zwickmühle.

Dasselbe gilt für den umgekehrten Fall beim Verkauf einer Aktie. Eigene Verkaufsaufträge können den Preis nach unten drücken, sodass der durchschnittliche Verkaufspreis niedriger ist als beabsichtigt.

Aus diesem Grund versuchen automatisierte Handelsprogramme (Algorithmen) stets, ihre Auswirkungen auf den Markt und damit ihre Gesamtkosten zu minimieren, indem sie ihre Handelsaktivitäten in kleinere Orders aufteilen.

Trading-Grundlagen in 5 Tagen

Ziele institutioneller Akteure

Institutionelle Akteure auf dem Markt tendieren dazu, Aktien zu kaufen, wenn der Preis unterhalb des VWAP liegt. Sie betrachten dies als Indiz dafür, dass die Aktie "unterbewertet" ist und somit einen Mehrwert im Vergleich zum Durchschnittspreis bietet.

Diese Akteure verkaufen dann diese Aktien wieder bei steigender Nachfrage über dem VWAP, um einen "Bonus" zu generieren.

Die Strategien institutioneller Akteure sind genauso vielfältig wie die von "privaten" Tradern. Es gibt keine einheitliche Strategie, die von allen genutzt wird. Es ist zu vereinfacht zu sagen: "Institutionen kaufen unter dem VWAP". Institutionelle Akteure unterscheiden sich in ihrer Art (z. B. Momentum Funds, Rentenfonds, usw.) und damit auch in ihren Zielen und konkreten Handelsregeln.

Anwendung des VWAP Indikators

In der folgenden Abbildung ist der Intraday-Chart zu sehen. Direkt zur Eröffnung distanzieren wir uns vom VWAP. Der Kaufdruck ist groß. Das Ziel der institutionellen Anleger ist es folglich, möglichst nah am VWAP zu kaufen. Bei starken Intraday-Trends sollte der Preis den Großteil des Handelstages über dem VWAP halten.

Der VWAP steigt, die Verkäufer sind in Kontrolle

In einem weiteren Beispiel sehen wir ein Gap, welches nach unten gerichtet ist. Der Preis macht eine afängliche Bewegung nach oben, ehe er wieder unter den VWAP fällt. In dieser Situation sind die Verkäufer in Kontrolle. Diese Sitution nutzen wir häufig für Short-Trades, mit einem Stop-Loss oberhalb des Tageshochs.

Der VWAP fällt, die Verkäufer sind in Kontrolle

Im weiteren Verlauf des Tages fällt der VWAP deutlich, was ein Indiz dafür ist, dass die Verkäufer in Kontrolle sind.

Zusammenfassung

- VWAP (Volume Weighted Average Price) ist ein Indikator, der den durchschnittlichen Preis eines Finanzinstruments unter Berücksichtigung des Handelsvolumens anzeigt.

- Der VWAP wird täglich neu berechnet und bezieht sowohl Preise als auch Handelsvolumen ein. Berechnung des VWAP:

- Berechnet durch Multiplikation des Preises jedes Trades mit seinem Volumen, dividiert durch das gesamte gehandelte Volumen.

- Dient als Maßstab für eine faire Ausführung von Trades.

- Wird als Benchmark für die Performance von Brokern und institutionellen Tradern verwendet.

- Institutionelle Akteure nutzen VWAP für effiziente Transaktionen.

- Algorithmen werden eingesetzt, um effizient und mit minimalem Markteinfluss zu handeln.